Datos del Banco Central

La inversión extranjera directa cayó 56% en el segundo trimestre

Tocó mínimos similares a los que se registraron en pandemia. El principal origen de los flujos fue Brasil, seguido por China.

La inversión extranjera directa (IED) cayó un 56% anual en el segundo trimestre, a u$s2.385 millones, mínimos desde la pandemia para ese período, según un informe del Banco Central (BCRA), publicado este jueves.

Este monto estuvo impulsado principalmente por las transacciones de deuda, que sumaron u$s1.179 millones, y en segundo lugar, por los aportes de capital, que alcanzaron los u$s652 millones. Adicionalmente, se registraron ingresos netos por reinversión de utilidades por u$s496 millones y u$s58 millones por fusiones y adquisiciones.

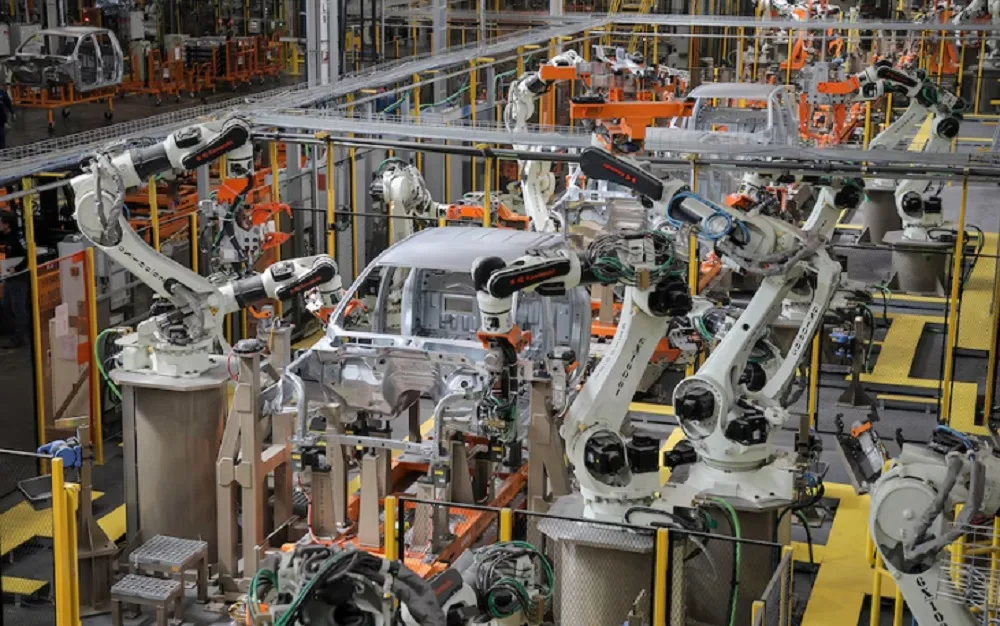

En términos interanuales, se evidenció una caída de los ingresos netos de u$s3.021 millones. Los sectores que captaron mayores flujos de IED en el segundo trimestre de 2024 fueron: “Industria manufacturera”, con u$s969 millones; “Sociedades captadoras de depósitos, excepto el Banco Central”, con u$s900 millones y “Explotación de minas y canteras”, con flujos netos por u$s851 millones.

El origen de las inversiones

El principal origen de los flujos de IED fue Brasil, con ingresos netos por u$s839 millones, seguido por China, con u$s324 millones. Luego se ubicaron Suiza, con u$s241 millones, Canadá, con u$s192 millones y Países Bajos, con u$s183 millones.

La posición pasiva bruta de IED alcanzó los u$s165.032 millones al 30 de junio pasado, con participaciones de capital de u$s109.377 millones, e instrumentos de deuda por u$s55.655 millones.

Estados Unidos se ubicó como el principal origen de la IED en Argentina, con un stock de u$s30.176 millones según los datos hasta junio, lo que representó un 18% del total de tenencias. En segundo lugar, se encontró España, con una posición pasiva bruta de u$s24.602 millones (15% del total), y en tercera posición Países Bajos, con u$s18.826 millones (11% del total). Esos tres países concentraron el 45% del stock de IED en Argentina.

Comparando con los ingresos netos del trimestre anterior, se registró una caída en los flujos transaccionales trimestrales de u$s3.841 millones, explicada principalmente por la menor velocidad en la que viene creciendo la deuda con acreedores relacionados, una menor reinversión de utilidades producto de la caída de la renta del sector financiero y una mayor distribución de utilidades y dividendos, principalmente del sector “Información y comunicaciones”. En términos interanuales se evidenció una caída de u$s3.021 millones.

Fuente: diario Ámbito